Previdenza per lavoratori indipendenti: cosa serve davvero?

Molti sognano di lasciare il lavoro da dipendenti e mettersi in proprio, ma temono l’incertezza e le difficoltà finanziarie. Niente paura: anche chi esercita un’attività indipendente può usufruire di una solida previdenza.

Congratulazioni! Avete deciso di compiere il grande passo e avviare un vostro proprio business. Siete pieni di entusiasmo e voglia di fare, ma al tempo stesso sollevate molte domande. Il capitale iniziale sarà sufficiente? La mia idea commerciale funzionerà? E se mi succedesse qualcosa?

Questa, nella vostra situazione, è effettivamente una delle domande principali, come imprenditori indipendenti, infatti, godete di un ampio margine di libertà nell’ambito della previdenza. Altrettanto grande è la responsabilità che assumete per voi stessi e per i vostri cari. Visto che lavoratori dipendenti e indipendenti non godono della stessa protezione sociale. Per quanto riguarda la vostra previdenza, quindi, non lasciate nulla al caso.

Previdenza per indipendenti – gli aspetti basilari

Il 1° pilastro della previdenza (assicurazione per la vecchiaia e i superstiti, assicurazione per l’invalidità, ordinamento delle indennità per perdita di guadagno, assegni familiari) è obbligatorio per tutti. Ma dovete essere voi a occuparvi della registrazione. Per farlo rivolgetevi alla cassa di compensazione cantonale del luogo ove ha sede la vostra azienda.

Per chi ha un’impresa tutto il resto è teoricamente opzionale. Ci sono tuttavia delle scelte fortemente raccomandate: per quanto riguarda la previdenza per la vecchiaia e la copertura in caso d’incapacità di guadagno protratta nel tempo, il 2° e/o il 3° pilastro sono indispensabili. Oltre alla cassa pensione, anche un’ assicurazione di un’indennità giornaliera in caso di malattia e un’ assicurazione contro gli infortuni sono facoltative, ma in Svizzera di fatto sono date per scontate. Se doveste subire un infortunio o assentarvi dal lavoro per lungo tempo a causa di una malattia, il rischio finanziario è troppo oneroso.

Trovate una panoramica e ulteriori informazioni sulle varie opzioni assicurative sulla nostra pagina dedicata all’attività indipendente. Con l’ Analisi del fabbisogno individuate in soli tre minuti quali assicurazioni potrebbero essere opportune per la vostra PMI.

Previdenza: il sistema dei tre pilastri

Il Sistema previdenziale in Svizzera basato su tre pilastri: la previdenza statale, professionale e privata. Lo scopo di questo sistema previdenziale è garantire una protezione finanziaria durante la vecchiaia, in caso d’invalidità o di decesso.

L’obbligatorio 1° pilastro, chiamato anche previdenza statale, comprende l’assicurazione per la vecchiaia e i superstiti (AVS), l’assicurazione per l’invalidità (AI) e le prestazioni complementari (PC). Serve a garantire il minimo vitale.

Il 2° pilastro comprende la previdenza professionale (LPP) e l’assicurazione contro gli infortuni (LAINF). La LPP è obbligatoria per i dipendenti con un salario annuo superiore a CHF 22 680 (situazione 2026) ed è responsabilità del datore di lavoro. Originariamente la sua finalità era di consentire, insieme al 1° pilastro, il mantenimento del tenore di vita abituale anche dopo il pensionamento. Oggi però, nella gran parte dei casi, questo obiettivo non è più realisticamente realizzabile, per cui la previdenza privata ha acquisito un’importanza sempre maggiore.

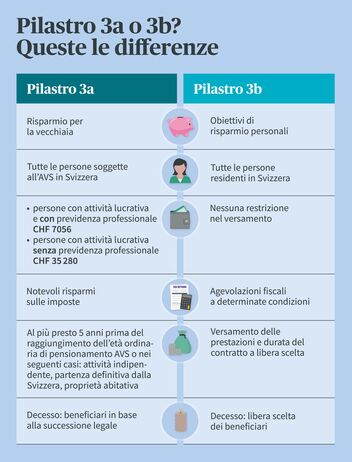

Chi desidera pianificare la propria previdenza privata versa i contributi nel 3° pilastro. È una soluzione volontaria e flessibile che integra la previdenza statale e quella professionale consentendo di colmare le lacune di copertura. La prestazione viene pagata sotto forma di rendita e/o di capitale. Si distingue tra previdenza vincolata (pilastro 3a) e previdenza libera (pilastro 3b).

In che modo gli indipendenti provvedono alla vecchiaia?

Come imprenditori indipendenti siete responsabili in prima persona della vostra previdenza per la vecchiaia. È assolutamente consigliabile un’affiliazione di vostra iniziativa a un istituto LPP e/o il versamento periodico di contributi nel pilastro 3a o nel pilastro 3b. Se non lo fate, rischiate di ritrovarvi in pensione con delle lacune previdenziali. AXA offre diverse soluzioni previdenziali per imprese e un interessante piano di previdenza per privati.

Chi esercita un’attività indipendente ha bisogno di una cassa pensione (LPP)?

Sì, riteniamo che ciò sia opportuno, a meno che non preferisca affidarsi interamente al pilastro 3a/3b. Sono numerosi i titolari di ditte individuali e di società in nome collettivo o in accomandita che decidono di aderire facoltativamente a una fondazione di previdenza. Il vostro settore o la vostra associazione di categoria dispone forse di una cassa pensione propria? In alternativa, si può ricorrere alla Fondazione istituto collettore LPP. La Fondazione è l’unico istituto di previdenza in Svizzera ad assicurare su incarico della Confederazione tutti i datori di lavoro e i lavoratori indipendenti che desiderano affiliarsi, ma solo con le prestazioni minime obbligatorie.

C’è un caso speciale: Chi costituisce una società anonima (SA) o una società a garanzia limitata (Sagl) è considerato, sotto il profilo attuariale, dipendente della propria azienda. In questo caso vige l’obbligo di assoggettamento e l’avere della cassa pensione deve essere trasferito nella nuova cassa pensione. Ciò vale anche se oltre a lei non vi sono ancora altri dipendenti.

Quali sono i vantaggi del pilastro 3a?

Costituzione di capitale

- Se non siete affiliati a una cassa pensione potete versare ogni anno nel pilastro 3a fino al 20 per cento del vostro reddito lavorativo netto. Attualmente l’importo massimo ammonta a CHF 36 288 (situazione 2026). Pari a cinque volte il massimale consentito agli assicurati CP di versare contributi nel pilastro 3a (CHF 7258).

- I vostri versamenti vanno a costituire capitale come previdenza per la vecchiaia.

- Il pilastro 3a è una previdenza vincolata, per cui il capitale è a destinazione vincolata. Salvo casi eccezionali di un prelievo anticipato (vedi sotto), il capitale non può essere prelevato prima dell’età di pensionamento e quindi non può essere utilizzato per i costi correnti.

Risparmiare imposte

- Potete dedurre interamente i vostri versamenti dal reddito imponibile. Questo permette un risparmio fiscale che può arrivare a svariate migliaia di franchi.

- Il vostro avere nel pilastro 3a viene remunerato. Inoltre è possibile beneficiare dei proventi di una soluzione in fondi. I redditi conseguiti con gli interessi, i dividendi e l’evoluzione del valore degli investimenti in fondi sono esenti da imposte.

- L’avere 3a accumulato non è tassato come sostanza. L’imposta, peraltro a un’aliquota ridotta, viene applicata soltanto quando l’avere viene percepito.

Infortunio invalidante o malattia grave – e ora che si fa?

Se dovesse succedervi qualcosa, soprattutto per voi come lavoratori indipendenti le conseguenze potrebbero essere gravi e durature. Non solo per voi, ma anche per familiari e partner commerciali. A seconda della situazione di vita può essere utile sottoscrivere un’ assicurazione in caso d’incapacità di guadagno o un’ assicurazione in caso di decesso per tutelare le persone finanziariamente dipendenti da voi.

Prelevare anticipatamente

- Nel primo anno della vostra attività indipendente avete la possibilità di ritirare in anticipo l’avere 3a accantonato fino a quel momento per usarlo come capitale iniziale dell’azienda. Non essendo consentito effettuare prelievi parziali è consigliabile aprire più conti 3a. Avvertenza: qualora avviate un’attività indipendente, anche il 2° pilastro ammette un prelievo anticipato del vostro avere di libero passaggio.

- Vi sono altri casi in cui potete ritirare l’avere 3a prima del tempo, ad esempio se avete in programma di comprare casa o trasferirvi all’estero.

- Il denaro risparmiato può essere poi trasferito dal pilastro 3a alla cassa pensione (LPP) in modo neutrale sotto il profilo fiscale.

Investire e coprire i rischi

- Siete voi a decidere cosa si addice meglio a voi e alle vostre esigenze: un conto di previdenza (banca) o una polizza di previdenza (assicurazione). Entrambe le formule presentano vantaggi e svantaggi. L’importante è che cominciate il prima possibile a risparmiare per quando raggiungerete l’età AVS.

- Molte soluzioni per la previdenza privata comprendono moduli con investimenti orientati al rendimento sul mercato finanziario e azionario.

- Con una polizza o un piano di previdenza è possibile coprire i rischi d’incapacità di guadagno e decesso. A titolo integrativo, a seconda del modello assicurativo, è possibile optare per l’esonero dal pagamento dei premi in caso d’incapacità di guadagno. In questo modo è possibile mantenere gli obiettivi di risparmio.

L’andamento degli affari è negativo e non posso più permettermi la cassa pensione – quali sono le mie opzioni?

Potete ridurre la previdenza nel 2° pilastro. È possibile assicurare solo le prestazioni minime o sospendere i pagamenti. Se l’andamento degli affari migliora, i pagamenti possono essere ripresi.

Siete preparati per affrontare il futuro?

La vostra copertura, per la vita lavorativa e per la terza età, corrisponde ai vostri bisogni specifici? Riuscite a risparmiare adesso per l’avvenire? Soppesate i punti di forza e di debolezza delle diverse opzioni e riflettete con calma su ciò che è opportuno fare nella vostra situazione. Affiliazione a una cassa pensione? Versamenti periodici su un conto del pilastro 3a? O ritenete che il vostro rischio maggiore sia la perdita di guadagno? Parlate dei vostri obiettivi individuali con un consulente previdenziale. Se non avete ancora trovato la soluzione previdenziale giusta per voi, saremo lieti di aiutarvi. Contattateci.