Rente ou capital: quel est le meilleur choix?

Nombre de Suisses et de Suissesses ont accumulé une petite fortune dans le cadre de leur prévoyance professionnelle. À l’approche du départ à la retraite, une question se pose: comment l’avoir de la caisse de pension doit-il être versé? Sous forme de rente ou de capital? Cette décision est essentielle, car elle détermine votre situation financière durant vos vieux jours.

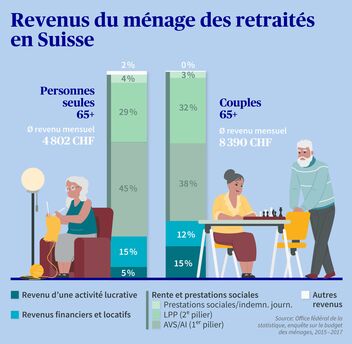

Le financement de votre retraite est un sujet complexe qui nécessite de prendre en compte divers facteurs. Après avoir quitté la vie active, vous ne pourrez plus revenir sur des décisions fondamentales. D’où l’importance de vous pencher suffisamment tôt, en toute tranquillité, sur les problématiques suivantes: lorsque je serai à la retraite, de quoi aurai-je besoin pour vivre? Quel montant puis-je escompter de l’AVS et de la prévoyance professionnelle? Est-ce que je dispose de revenus supplémentaires, issus par exemple des piliers facultatifs 3a ou 3b? Est-ce qu’une responsabilité m’incombe envers mon ou ma partenaire, ou un enfant? Ai-je un souhait particulier, comme entreprendre un long voyage ou faire une donation à mes descendants?

Comment percevoir les versements de la caisse de pension?

Avant toute chose, demandez-vous ce qui vous tient le plus à cœur: un revenu sûr ou une flexibilité financière? Une fois ce point clarifié, vous pouvez déterminer de quelle façon votre avoir de vieillesse doit de préférence vous être versé: sous forme de rente viagère mensuelle ou en tant que versement unique en capital. Vous avez également la possibilité de scinder votre avoir, une partie vous étant alors versée directement tandis que l’autre vous est versée sous forme de rente. La solution idéale dépend toujours de votre situation personnelle. Notre aide à la décision vous permettra de vérifier rapidement et simplement ce qui correspond le mieux à vos besoins. Pour une analyse plus approfondie de votre situation (incluant notamment les aspects légaux et fiscaux), il est judicieux de vous faire conseiller par un ou une spécialiste.

Informations clés sur la caisse de pension

Le système de prévoyance suisse se fonde sur trois piliers: la prévoyance publique, la prévoyance professionnelle et la prévoyance individuelle. Pendant toute la durée de la vie professionnelle, une partie du salaire est automatiquement déduite et versée dans la caisse de pension, autrement dit la prévoyance professionnelle (ou 2e pilier). Cet avoir de prévoyance est bloqué jusqu’à la retraite et ne peut être retiré que si l’on souhaite acquérir un logement, se mettre à son compte ou quitter définitivement la Suisse. Mieux vaut toutefois laisser les cotisations de prévoyance dans la caisse de pension. En effet, la fortune épargnée dans le 2e pilier sert à compléter la rente AVS (1er pilier) perçue à la retraite, de façon à pouvoir maintenir son niveau de vie habituel. Au moment du départ à la retraite, la plupart des assurés possèdent plusieurs centaines de milliers de francs dans la caisse de pension. Cet argent leur appartient, tout comme la décision, cruciale, portant sur le mode de versement: rente viagère mensuelle ou versement unique. Les deux variantes présentent des avantages et des inconvénients. Une autre possibilité pour les assurés est de panacher les deux.

Quels sont les avantages et les inconvénients d’une rente?

Pour: l’argument principal en faveur du versement mensuel d’une rente est la sécurité, car vous avez la garantie de percevoir à vie un revenu régulier. En cas de décès, votre conjoint ou votre conjointe percevra une rente de veuf ou de veuve. Quant à vos enfants, ils recevront une rente d’enfant s’ils sont en formation. L’option «rente» est également la plus simple pour vous, puisque vous ne devez pas forcément avoir de connaissances en finances et en placement: la caisse de pension s’occupe de votre capital de vieillesse.

Contre: contrairement au versement en capital, la rente viagère dépend du taux de conversion de la caisse de pension. Or celui-ci détermine, avec l’avoir de vieillesse accumulé, à combien se montera la rente. Il faut également tenir compte du renchérissement, qui réduit le pouvoir d’achat au fil des ans. Vous devez en outre déclarer la rente à 100% en tant que revenu. Enfin, si vous venez à décéder prématurément et si vous n’avez pas de conjoint ou de partenaire, le reste de votre capital sera versé à la caisse de pension et non à vos héritières et héritiers.

Quels sont les avantages et les inconvénients d’un versement en capital?

Pour: en choisissant le versement de votre avoir de vieillesse sous forme de capital plutôt que de rente, vous bénéficiez d’une flexibilité totale. Par exemple, vous pouvez placer vous-même votre avoir de vieillesse, amortir votre hypothèque ou réaliser des rêves de longue date. En cas de décès, le capital restant revient intégralement à vos héritiers. Vous réalisez également des économies d’impôts sur le long terme, puisqu’au moment du versement, votre capital de vieillesse est imposé à un taux réduit (le plus souvent de 5 à 15%), séparément des autres revenus. Suivant les placements de capitaux choisis, vous pouvez compenser le renchérissement, par exemple au moyen de rendements plus élevés.

Contre: le principal inconvénient d’un versement en capital est qu’il vous oblige à supporter vous-même les risques. La protection du capital investi et le montant des revenus qui en résultent dépendent de la stratégie de placement choisie. En outre, vous ne savez pas avec certitude pour combien d’années le capital épargné doit suffire. Il se peut que vous vous trompiez dans vos calculs et que le rendement attendu soit surestimé. C’est pourquoi un versement en capital demande le courage de prendre des risques, du temps pour la planification et du flair en matière d’investissement – ou un solide conseil en placement!

Dans quels cas est-il judicieux de combiner rente et capital?

Le plus souvent, les avoirs de prévoyance modestes sont versés sous forme de capital, les avoirs moyens étant versés sous forme de rente et ceux élevés combinant les deux. Conformément à la loi, le versement en capital accordé par chaque caisse de pension doit représenter au moins 25% de la part obligatoire. Toutefois, il n’est pas rare que la moitié voire la totalité de l’avoir puisse être versée sous forme de capital. En optant pour une forme mixte mêlant rente de vieillesse et versement en capital, vous combinez les chances et les risques propres à chaque solution: le versement en capital peut permettre de réaliser des rêves que vous nourrissez de longue date, alors que la rente ordinaire vous offre un revenu fixe. La plupart des caisses de pension vous laissent le choix de la répartition du versement. Pour choisir le bon équilibre, diverses stratégies s’offrent à vous.

Exemple 1: durant sa retraite, M. B. envisage de passer la période hivernale dans le sud de l’Europe. Ce projet s’accompagne de coûts supplémentaires. Pour subvenir à ses besoins, M. B doit disposer de 2000 CHF par mois issus du 2e pilier, soit 24 000 CHF par an. Avec un taux de conversion de 5%, il lui faudra un capital de 480 000 CHF. M. B possédant un capital de prévoyance supérieur à 600 000 CHF, il peut se permettre de percevoir 100 000 CHF sous forme de capital.

Exemple 2: M. et Mme K. possèdent respectivement un capital de prévoyance de 500 000 et 300 000 CHF. Ils souhaitent affecter une partie de cette somme au remboursement d’un prêt hypothécaire. Comme la caisse de pension de M. K. offre un taux de conversion plus avantageux, le couple décide que M. K. percevra ses 500 000 CHF sous forme de rente et Mme K., ses 300 000 CHF sous forme de capital. Si M. K. venait à décéder avant sa femme, celle-ci continuera de percevoir environ 60% de la rente de vieillesse de son mari versée par la caisse de pension (rente de veuve).

Pourquoi planifier sa retraite suffisamment tôt?

Les décisions que vous prenez avant votre départ à la retraite influent grandement sur votre vie future. Il y a néanmoins plus d’une raison d’envisager la planification de la retraite non pas comme une corvée, mais comme une chose passionnante. Laissez libre cours à vos rêves, faites des plans, donnez corps à votre future liberté! Dès que vous avez une idée de ce qui vous importe sur le plan financier, vous pouvez planifier concrètement l’avenir sur la base de vos priorités. Notre aide à la décision vous aidera à avoir une première vue d’ensemble. Vous commencez à vous préoccuper de votre prévoyance vieillesse entre 50 et 55 ans? Il vous reste encore du temps. Une bonne préparation est la clé pour envisager votre retraite en toute sérénité.