Quels sont les changements au 1er janvier 2025?

Adaptation progressive du taux de conversion d’ici à 2027

Entre 2025 et 2027, AXA Fondation Prévoyance complémentaire adaptera progressivement son mode de conversion pour le porter à 4,6% pour les hommes et les femmes âgés de 65 ans.

Cette adaptation se fera sur une durée totale de trois ans. Cela offrira une sécurité de planification pour les assurés et atténuera les éventuelles réductions de la rente, en particulier pour les personnes proches de la retraite.

Rien ne change pour les départs à la retraite jusqu’à fin 2024, les rentes de vieillesse en cours et les versements en capital

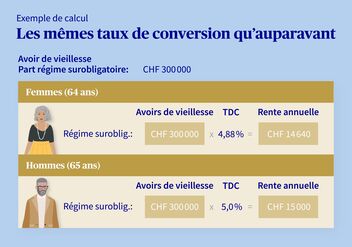

Pour les départs à la retraite jusqu’à fin 2024, les taux de conversion actuels de 5,0% pour les hommes de 65 ans et de 4,88% pour les femmes de 64 ans resteront en vigueur.

L’adaptation n’a d’incidence ni sur les rentes de vieillesse en cours ni sur les versements en capital.

Perspective de rémunération supplémentaire pour les assurés

En adaptant le taux de conversion, AXA Fondation Prévoyance complémentaire réduit la redistribution croissante, de sorte qu’une part plus importante du produit des placements sera désormais disponible pour la rémunération des avoirs de vieillesse. Le modèle de rémunération actuel sera donc adapté au 1er janvier 2025.

Une rémunération supplémentaire de 0,5% par exemple aura un impact considérable au fil des années, comme le montrent les exemples de calcul suivants:

- Une rémunération de 1,0% sur 20 ans portera un capital initial de CHF 100 000 à CHF 122 019.

- Une rémunération de 1,5% sur 20 ans portera un capital initial de CHF 100 000 à CHF 134 685.

- Une rémunération de 1,0% sur 40 ans portera un capital initial de CHF 100 000 à CHF 148 886.

- Une rémunération de 1,5% sur 40 ans portera un capital initial de CHF 100 000 à CHF 181 401.

Le Conseil de fondation tient à une répartition équitable des fonds entre les générations. C’est pourquoi il a décidé d’introduire aussi un modèle de participation aux rentes en 2025. Les assurés profitent ainsi de la grande capacité de performance de la Fondation même après leur départ à la retraite.

Les personnes assurées pourront compter sur une prévoyance complémentaire performante, qui offrira une protection du capital et la possibilité de versement d’une rente à des conditions équitables.