Zahlungsausfälle vermeiden: So sichern Sie Ihre Liquidität

Um Zahlungsausfälle zu vermeiden, ist es für Unternehmen wichtig, sich rechtzeitig abzusichern. Wir geben Ihnen Tipps, wie Sie Zahlungsausfälle vorbeugen und grosse finanzielle Risiken absichern – damit Sie auch bei grösseren Rechnungsbeträgen ruhig schlafen.

Über unbezahlte Rechnungen spricht niemand gerne. KMU erleben immer wieder Zahlungsausfälle, auch wenn die meisten Rechnungen pünktlich bezahlt werden. Kein Unternehmen möchte seine Geschäftspartnerinnen und -partner in die Enge treiben, dennoch müssen Massnahmen ergriffen werden, um Zahlungsausfälle zu vermeiden. Denn das Risiko, dass Waren schon geliefert, Dienstleistungen schon erbracht sind, das Geld als Gegenleistung jedoch nie überwiesen wird, ist omnipräsent und hat sich durch die wirtschaftlichen Schwierigkeiten der letzten zwei bis drei Jahre verstärkt.

Wir haben mit Expertinnen und Experten sowie Unternehmen gesprochen und zeigen auf, wie Sie die Risiken für Zahlungsausfälle mindern und ein effizientes Forderungsmanagement aufbauen können.

Gefährliche Hebelwirkung: vom Zahlungsausfall bis zum Konkurs

Zahlungsausfälle können Start-ups und KMU schnell in eine verzwickte Lage bringen. Doch ab wann ist von einem Zahlungsausfall die Rede?

Was ist ein Zahlungsausfall?

Von einem Zahlungsausfall spricht man, wenn eine vereinbarte Zahlung ausbleibt und aufgrund der Zahlungsunfähigkeit der Schuldnerin oder des Schuldners auch nicht mehr eingetrieben werden kann.

Paolo Larentis, Verkaufsleiter Kredit und Kaution bei der AXA, weiss: «Gerade in wirtschaftlich unsicheren Zeiten kann die Insolvenz einer wichtigen Kundin oder eines wichtigen Kunden weitreichende Konsequenzen haben. Jeder dritte Konkurs ist die Folge eines Dominoeffekts.»

Lieferantinnen und Lieferanten sowie Kundinnen und Kunden gelten laut Gesetz als Gläubiger dritter Klasse, werden also aus der Konkursmasse eines Unternehmens nachrangig bedient. Vorrang haben zum Beispiel Forderungen von Angestellten und der AHV. Das Gemeine ist der gewaltige Hebel, der wirkt: Bei einer angenommenen Nettomarge von 10 Prozent muss bei einer ausbleibenden Zahlung das Zehnfache an Zusatzumsatz erreicht werden, um nur schon den Verlust auszugleichen. Wer also das Ausbleiben eines Gewinns von beispielsweise CHF 10'000 verkraften muss, braucht zum Ausgleich einen Mehrumsatz von CHF 100'000. Und: Logischerweise gibt es auch hier wieder ein Zahlungsausfallrisiko. Daher sind geeignete Massnahmen wie Bonitätsprüfungen, Mahnungen und Mahnverfahren unerlässlich, um das Risiko zu minimieren.

5 Massnahmen gegen Zahlungsausfälle

Umso wichtiger ist es, Zahlungsausfällen frühzeitig vorzubeugen, damit es erst gar nicht zur brenzligen Situation kommt. Folgende fünf Massnahmen können Sie ergreifen, um Ihr Unternehmen vor Zahlungsausfällen zu schützen:

- Schriftlich dokumentieren

Um Zahlungsausfälle zu vermeiden, ist es wichtig, alle geschäftlichen Vorgänge schriftlich zu dokumentieren. Nur so können Sie im Bedarfsfall nachweisen, dass die Daten zu den gelieferten Produkten oder erbrachten Dienstleistungen korrekt sind. Indem Sie alles schriftlich festhalten, schaffen Sie eine solide Grundlage, um im Falle von Zahlungsausfällen gerüstet zu sein. - Sofortzahlungen attraktiv machen

Versuchen Sie, den Anteil von Sofortzahlungen zu erhöhen. Das können Sie, indem Sie primär Bezahlverfahren für Sofortzahlungen anbieten oder das sofortige Bezahlen mit entsprechenden Rabatten/Skonti interessant machen. - Bonitätsprüfung und Erfassung des Zahlungsverhaltens

Die Durchführung einer Bonitätsprüfung vor Vertragsabschluss ist eine wichtige Massnahme, um Zahlungsausfälle zu vermeiden. Legen Sie Kundenprofile an, in denen Sie das Zahlungsverhalten erfassen. Auf der Basis der Bonitätsprüfung und der Kundenprofile können Sie bei Problemen schnell wirksame und vor allem zielgerichtete Massnahmen ergreifen. - Forderungsmanagement etablieren

Um das Forderungsmanagement zu optimieren, ist es entscheidend, ein strukturiertes Mahnwesen aufzubauen. Zunächst sollten Mahnungen in regelmässigen Abständen versendet werden, um ausstehende Zahlungen einzufordern. Dabei ist es wichtig, konsequent vorzugehen und keine Scheu davor zu haben, als letzte Massnahme auch gerichtliche Schritte einzuleiten, wenn Kundinnen und Kunden trotz wiederholter Mahnungen nicht zahlen. - Sich von Unverbesserlichen trennen

Anstatt sich auf langwierige Mahnverfahren einzulassen, sollten Sie in Betracht ziehen, sich von unverbesserlichen Kundinnen und Kunden zu trennen, wenn Zahlungen mehrfach oder besonders lange hinausgezögert werden.

Forderungsmanagement: Wie reagiere ich bei Zahlungsverzug?

Um Zahlungsausfälle zu vermeiden, ist ein effektives Forderungsmanagement für jedes Unternehmen unerlässlich. Selbst nach einer Bonitätsprüfung und erfolgter Leistung kann es vorkommen, dass Kundinnen und Kunden in Zahlungsverzug geraten.

- Zahlungserinnerung: Fragen Sie freundlich nach oder schicken Sie eine Zahlungserinnerung. Richten Sie sich dabei danach, wie Sie sonst mit dieser Kundin bzw. diesem Kunden kommunizieren. Und warum nicht auch mal zum Telefon greifen? Das macht den Kontakt persönlicher und geht auch ganz schnell.

- Mahnverfahren: Wenn Nachhaken und Zahlungserinnerung(en) nichts nützen, ist der nächste Schritt ein Mahnschreiben (Mahngebühr nicht vergessen!). Je nachdem, wie lange Sie warten wollen oder können und wie eng das Kundenverhältnis ist, können Sie ein bis zwei solcher Mahnschreiben versenden. Denken Sie daran, in allen schriftlichen Mahnungen und Zahlungsaufforderungen klare Zahlungstermine zu definieren, um keinen Interpretationsspielraum zu lassen und die rechtliche Handhabe zu stärken. Eine häufige und effektive Massnahme im Mahnverfahren ist ausserdem der Lieferstopp: Unterbrechen Sie die Lieferung bis zum Erhalt der ausstehenden Zahlung.

Wann muss ich mahnen?

Egal ob Privatperson oder Unternehmen – rein rechtlich gesehen müssen Sie Kundinnen und Kunden nur mahnen, wenn auf der Rechnung kein konkretes Zahldatum steht, sondern eine Frist (z. B. «innert 30 Tagen ab Rechnungserhalt»). Ist ein bestimmtes Zahldatum angegeben (z. B. «Zahlung per 26.02.23»), gerät die Person oder Firma nach diesem Datum auch ohne Mahnung in Verzug. Im Sinne eines guten Kundenverhältnisses raten wir Ihnen aber, auch in diesen Fällen zunächst eine Zahlungserinnerung zu versenden, und nicht gleich zu betreiben. Übrigens: Eine Zahlfrist von 30 Tagen ist nicht gesetzlich vorgeschrieben, es reichen auch z. B. 10 Tage. Wenn es Ihre Liquidität zulässt, können Sie sich durch eine längere Frist von der Konkurrenz abheben.

Haben Sie die Kundin oder den Kunden (mehrfach) gemahnt, die Zahlung aber immer noch nicht erhalten, gibt es zwei Möglichkeiten fürs weitere Vorgehen:

3a) Betreibung: Sie wenden sich direkt ans Betreibungsamt, um die Schuldnerin bzw. den Schuldner zu betreiben. Wird die offene Rechnung auch auf den Zahlungsbefehl hin nicht beglichen oder wird Rechtsvorschlag erhoben, können Sie rechtliche Schritte einleiten: Es kommt zum Schlichtungs- und/oder Gerichtsverfahren.

Achtung: Sitzt die betriebene Person bzw. Firma im Ausland, wird es komplizierter, da das Verfahren möglicherweise vor dem zuständigen ausländischen Gericht stattfinden muss. Lassen Sie sich in einem solchen Fall unbedingt frühzeitig juristisch beraten, um hohe Kosten zu vermeiden.

3b) Inkassoverfahren: Sie beauftragen einen Inkassodienstleister, der für Sie ein sogenanntes Inkassoverfahren gegen die Schuldnerin bzw. den Schuldner in die Wege leitet. Dabei wird die säumige Person oder das säumige Unternehmen zunächst betrieben. Hilft das nicht, leitet der Inkassodienstleister in Absprache mit Ihnen rechtliche Schritte ein. Der Unterschied zur Betreibung ist also lediglich, dass Sie das Vorgehen an einen externen Dienstleister auslagern.

Tipp: Achten Sie darauf, dass Sie in den jeweiligen Schreiben die Zahlungstermine klar definieren, sodass kein Interpretationsspielraum offenbleibt.

Wie sichere ich als Start-up oder KMU meine Liquidität?

Als Start-up oder KMU ist es entscheidend, die Liquidität zu sichern und Zahlungsausfälle zu vermeiden. Eine Möglichkeit, sich gegenüber Zahlungsausfällen abzusichern, ist der Abschluss einer speziellen Versicherung oder ein Factoring. Gerade, aber nicht nur in Krisenzeiten zahlt sich die zusätzliche Sicherheit aus und lässt Unternehmerinnen und Unternehmer ruhig schlafen. Wir stellen zwei Möglichkeiten vor, wie Sie Ihre Firma gegenüber Zahlungsausfällen absichern können:

Kreditversicherung – der maximale Schutz gegen Zahlungsausfälle

Wenn Sie nicht nur einzelne Rechnungen, sondern sämtliche offenen Forderungen absichern möchten, ist die Kreditversicherung eine gute Option. Sie lohnt sich insbesondere, wenn viele Ihrer Kundinnen und Kunden im (weiter entfernten) Ausland sitzen oder Sie dort Tochterfirmen haben.

Zusätzlicher Vorteil: höhere Kreditwürdigkeit

Unternehmen, die ihre offenen Forderungen über eine Versicherung abgesichert haben, werden als kreditwürdiger eingestuft. So profitieren Sie in der Regel von attraktiveren Konditionen bei der Kreditvergabe.

Das Leistungspaket einer Kreditversicherung umfasst unter anderem:

- garantierte Entschädigung der ausgefallenen Zahlungen innert Rechnungsfrist

- Abwicklung des Forderungsmanagements

- Bonitätsprüfung neuer Kundinnen und Kunden sowie Überwachung der Bonität Ihres Kundenstamms

Factoring – bequemes Delegieren Ihres Forderungsmanagements

Factoring ist ideal, wenn Sie sich gegenüber Kundinnen und Kunden nicht mit offenen Forderungen herumschlagen möchten. Sie übertragen diese Aufgabe dann nämlich an einen Factoring-Dienstleister, der Ihnen den offenen Betrag (bzw. in der Regel 90 Prozent davon) sofort überweist – dafür aber natürlich eine Gebühr verlangt. Das Factoring-Unternehmen kümmert sich dann um das Eintreiben der Forderung bei der Endkundin bzw. dem Endkunden.

Hinweis: Je nach Dienstleister kann es sein, dass dieser Ihnen im Zahlungsausfall den geleisteten Betrag zurückbelastet. Prüfen Sie daher die Details der Vereinbarung, falls Sie sich an einen Factoring-Dienstleister wenden.

Factoring ist insbesondere dann für Sie sinnvoll, wenn die Zahlungsfähigkeit Ihre Kundschaft gut, Ihr Unternehmen finanziell gesund aufgestellt ist und Sie die administrativen Aufgaben auslagern möchten.

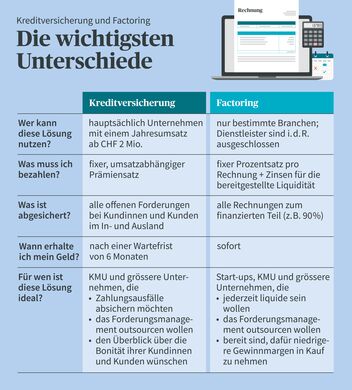

Kreditversicherung oder Factoring – was passt zu meinem Unternehmen?

Wie Ihre Firma Zahlungsausfällen am besten vorbeugt, hängt von unterschiedlichen Faktoren ab. In unserer Übersicht finden Sie die relevanten Kriterien.

Das Risiko für Zahlungsausfälle absichern

Unternehmen sind immer weniger gewillt, das Risiko für Zahlungsausfälle selbst zu tragen, und haben auch keine Lust, sich selbst um Bonitätsprüfung, Forderungsmanagement & Co. zu kümmern. Zwei AXA Kunden erzählen, wie sie in ihrem Geschäftsalltag konkret von einem Versicherungsschutz profitieren.

Keine Angst vor Zahlungsausfällen, kein Stress mit Inkassoverfahren

«Wir hatten in den letzten zwei Jahren deutlich mehr Kundinnen und Kunden, die wegen mangelnder Liquidität ihre Rechnungen nicht mehr bezahlen konnten», sagt Pascal Fellay, CFO bei der Cremo SA. Das zweitgrösste Milchverarbeitungsunternehmen der Schweiz beliefert neben Detailhändlern auch Betriebe aus der Gastronomie und Hotellerie.

Die Cremo SA hat seit über 20 Jahren eine Kreditversicherung. Diese übernimmt das Inkasso, wenn eine Rechnung nach Ablauf der Zahlungsfrist unbezahlt bleibt. Das heisst, die Versicherung fordert die säumige Kundschaft nochmals freundlich zur Bezahlung auf und leitet, falls nötig, in einem zweiten Schritt die Betreibung ein. Kommt es zur Betreibung, vertritt die Versicherung im rechtlichen Verfahren die Interessen der Firma. Pascal Fellay ist froh darüber: «Das ist für uns sehr praktisch, denn wir können den Fall komplett abgeben.»

Den Zeitpunkt, wann gegen säumige Kundinnen bzw. Kunden vorgegangen werden soll, legt das Unternehmen fest. Ist ein Zahlungsausfall unausweichlich, vergütet die AXA Kreditversicherung die unbezahlte Rechnung. «Für uns kommt es nicht in Frage, dieses Risiko selbst zu tragen. Der Konkurs eines wichtigen Partners könnte für uns einen Verlust bedeuten, der unsere Firma gefährdet», so der Finanzverantwortliche.

Wir hatten in den letzten zwei Jahren deutlich mehr Kundinnen und Kunden, die wegen mangelnder Liquidität ihre Rechnungen nicht mehr bezahlen konnten.

Cremo SA

Das zweitgrösste Milchverarbeitungsunternehmen der Schweiz verarbeitet Milch aus der Westschweiz und dem Kanton Bern zu Produkten wie Butter, Käse, Rahm, Joghurt oder Milchpulver. Das Unternehmen mit Sitz in Villars-sur-Glâne beschäftigt rund 800 Mitarbeitende und ist seit 1927 als Aktiengesellschaft organisiert, aber nicht börsenkotiert.

Den Überblick über die Zahlungsfähigkeit des Kundenstamms behalten

Eine Kreditversicherung kommt nicht erst bei Schwierigkeiten zum Zug, sondern wirkt auch vorbeugend: Die Versicherungsgesellschaft überprüft kontinuierlich die Zahlungsfähigkeit des Kundenstamms, womit sich Firmen viel Aufwand sparen. «Setzt die AXA die Kreditfähigkeit eines Unternehmens herab, ist dies ein Warnsignal für uns und wir können frühzeitig handeln. Stuft sie die Kreditfähigkeit hoch ein, gibt uns dies ein gutes Gefühl und wir können ruhig schlafen», so Pascal Fellay.

Einig mit ihm ist Roland Schwyter, Bereichsleiter Backoffice der PVA AG. Die Firma handelt mit Böden, Türen und Holzwerkstoffen und hat ebenfalls seit Langem eine Kreditversicherung. «Wir erfahren frühzeitig, wenn es bei Geschäftspartnern finanziell nicht so gut läuft. Davon haben wir schon oft profitiert.» Das Volumen ihrer Kundinnen und Kunden überschreite den überschaubaren Rahmen, weshalb sich der Service für sie lohne. «Ohne Kreditversicherung wäre der Aufwand für die Debitorenpflege erheblich grösser», so Roland Schwyter.

Musste bei der PVA AG auch schon überraschende Zahlungsausfälle verzeichnen: Roland Schwyter, Bereichsleiter Backoffice.

«Trotz Bonitätsprüfung gab es bei der PVA AG aber auch schon Zahlungsausfälle», erzählt Roland Schwyter. Einmal habe ein bis anhin zahlungsfähiger Zimmermann plötzlich seine Bilanz deponiert. «Das kam völlig überraschend, ohne Vorwarnung.» Dank der Kreditversicherung ging es für die PVA AG glimpflich aus. «Wir sind in der glücklichen Lage, viele zuverlässige Kundinnen und Kunden zu haben. Aber wie überall gibt es Ausnahmen.» Auch für sie komme es deshalb nicht in Frage, das Risiko selbst zu tragen. Beim Bau von Häusern und Überbauungen sei oftmals sehr viel Kapital auf einmal gebunden, das die PVA AG nicht aufs Spiel setzen könne und wolle.

PVA AG

Das Familienunternehmen mit Sitz in Altendorf SZ handelt mit Böden, Türen sowie Holzwerkstoffen und beliefert holzverarbeitende Gewerbebetriebe im Grossraum Zürichsee, in der Zentral- und Ostschweiz sowie den Fachhandel in der ganzen Schweiz. Seit ihrer Gründung 1954 hat sich die PVA AG zu einem innovativen KMU entwickelt und beschäftigt zusammen mit der Tochterfirma GUIGNARD Parkett AG rund 80 Mitarbeitende.