Das Wichtigste in Kürze

- Planbares Einkommen: Durch eine einmalige Einzahlung finanzieren Sie regelmässige Auszahlungen. Höhe und Zeitraum der Auszahlungen definieren Sie.

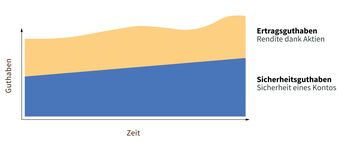

- Attraktive Rendite: Entsprechend Ihrer Risikobereitschaft teilen Sie Ihr Geld in ein Sicherheits- und ein Ertragsguthaben ein und erzielen so attraktive Renditen.

- Kostenlose Sicherheitsoptionen: Auf Wunsch profitieren Sie von Investitionsmanagement, Einkommensglättung und Einkommensschutz.

Termin zur Vorsorgeberatung vereinbaren: 052 269 21 67

So funktioniert der Einkommensplan SmartFlex

Individueller Investitionssplit

Mit Ihrem persönlichen Investitionssplit entscheiden Sie, wie Ihre Einzahlung aufgeteilt wird: Ein Teil fliesst in das verzinste Sicherheitsguthaben. Der andere Teil wird als Ertragsguthaben angelegt – mit der Chance auf höhere Renditen, aber auch dem Risiko von Wertschwankungen. Sie haben die Möglichkeit, während der Vertragsdauer Guthaben umzuschichten.

Kostenlose Sicherheitsoptionen

Möchten Sie das Risiko Ihrer Anlage aktiv steuern? Nutzen Sie unsere flexiblen Sicherheitsoptionen, die Sie jederzeit nach Ihren Bedürfnissen anpassen können. Ausnahme: Das Investitionsmanagement kann nur zu Beginn aktiviert werden. Alle Sicherheitsoptionen sind unabhängig voneinander wählbar.

- Investitionsmanagement: Durch die gestaffelte Investition Ihrer Einzahlung verringert sich das Risiko eines ungünstigen Investitionszeitpunkts.

- Einkommensglättung: Um Schwankungen bei den Auszahlungen zu verringern, wird Ihr Ertragsguthaben schrittweise ins Sicherheitsguthaben umgeschichtet.

- Einkommensschutz (Airbag): Bei einer stark negativen Marktentwicklung wird das gesamte Ertragsguthaben automatisch ins Sicherheitsguthaben umgeschichtet. Weitere Verluste im Ertragsguthaben werden damit vermieden. Auf Wunsch kann danach jederzeit wieder umgeschichtet werden.

Häufig gestellte Fragen

Warum kann die AXA einen so attraktiven Vorzugszins anbieten?

Als Versicherung kann die AXA Gelder, die an die Verträge der Kundinnen und Kunden gebunden sind, langfristig investieren: Die Laufzeit von Vorsorgeprodukten beträgt oft mehrere Jahrzehnte. Dank dieser Planbarkeit ist auch bei hoher Sicherheit eine attraktive Verzinsung möglich.

Welche Vorteile hat die AXA gegenüber einer Bank oder Pensionskasse (PK)?

Der Einkommensplan SmartFlex hat seine Stärken bei der Planbarkeit, der Verzinsung und der Sicherheit, ergänzt durch optionale Sicherheitsoptionen (kostenlos).

SmartFlex vs. Bank:

- Einlegerschutz betraglich unbegrenzt – keine Obergrenze wie bei einer Bank

- Vorzugszins auf Sicherheitsguthaben fix – keine Gefahr von Negativzinsen

- Sicherheitsoptionen zur einfachen Steuerung des Anlagerisikos – dies bietet kaum eine Bank

SmartFlex vs. PK:

- Vererbung des verbleibenden Kapitals – kein Verfall wie teilweise bei einer PK

- Individuelle und flexible Auszahlungen – nicht fix wie bei einer PK

- Zugriff auf bestehendes Guthaben möglich – nicht gesperrt wie bei einer PK

Je nach Situation können selbstverständlich auch andere Vorteile überwiegen, beispielsweise eine garantierte Rente bis zum Lebensende (PK) oder die Möglichkeit, Ihr Guthaben einfach und schnell zu beziehen (Bank). Aber aufgepasst: Je nach Zinsanstieg kann ein Vorbezug zu Verlusten führen.

Gibt es beim Einkommensplan SmartFlex einen Mindestbetrag?

Ja, ab einer Einmaleinlage von CHF 15'000 sind Sie dabei. Die Vertragsdauer beträgt 10 bis 30 Jahre, wobei eine vorzeitige Vertragsauflösung möglich ist.

Was passiert mit meinem Geld, wenn die AXA Konkurs gehen sollte?

Mit SmartFlex profitieren Sie von einem umfassenden Einlegerschutz. Bei einem Konkurs sind die Einlagen im Sicherheitsguthaben zu 100 Prozent gesetzlich geschützt. Zum Vergleich: Bei Bankguthaben gilt eine Obergrenze von CHF 100'000 pro Kundin oder Kunde – was darüber hinausgeht, ist nicht gesichert.

Auch die Einlagen im Ertragsguthaben wären von einem Konkurs nicht betroffen. Sie sind im Umfang des jeweils aktuellen Kurswerts der Aktienanteile gesetzlich gesichert.

Welche Kosten entstehen beim Einkommensplan SmartFlex?

Die Kosten sind vergleichsweise gering:

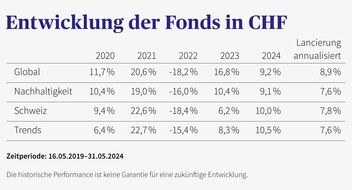

- Fondskosten: je nach Anlagethema zwischen 0,16 % und 0,39 % (Stand: Juli 2025)

- Keine Ausgabe- oder Rücknahmekommissionen

- Gesamtkosten: individuell je nach Vertragskonstellation – transparent in der persönlichen Offerte ausgewiesen

Immer für Sie da

Haben Sie Fragen zur 3. Säule oder wünschen Sie eine unverbindliche Vorsorgeberatung? Unsere Expertinnen und Experten sind für Sie da.

Weitere Infos zur Planung Ihrer finanziellen Zukunft

Mit der 3. Säule Steuern sparen

Familien haben einiges an Kosten zu tragen. Mit der 3. Säule können Sie einfach sparen und gleichzeitig Ihre Liebsten absichern.

Vorsorge bei der Bank vs. Versicherung

Bei der Wahl eines geeigneten Anbieters für eine Vorsorgelösung auf Basis der Säule 3a stehen Interessierte schnell vor der Frage: Bank oder Versicherung?

Pensionskassenausweis: einfach erklärt

Auf den ersten Blick ist der Pensionskassenausweis ein Dschungel aus Fachbegriffen und Zahlen. Sich darin zurechtzufinden, ist aber gar nicht so schwer.