Termin zur Vorsorgeberatung vereinbaren: 052 269 21 67

Mit dem Vorsorgeplan SmartFlex (Säule 3a/3b) sparen Sie individuell und sicher für die Zeit nach der Pensionierung. Dabei profitieren Sie von einem inkludierten Risikoschutz bei Tod und Erwerbsunfähigkeit. Passen Sie Ihren Vorsorgeplan flexibel an – an jetzige und künftige Lebenssituationen.

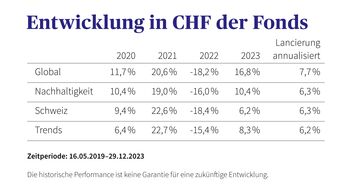

Im Rahmen des Vorsorgeplans SmartFlex investiert die AXA den renditeorientierten Teil in breit diversifizierte Aktienfonds. Als Kundin oder Kunde haben Sie die Möglichkeit, eine Anlage zu wählen, die Ihrer persönlichen Überzeugung entspricht. Dabei haben Sie die Auswahl zwischen den Themen «Nachhaltigkeit», «Schweiz», «Zukunftstrends» und «Global».

Für alle Anlagethemen gilt, dass weltweit ca. 3000 Unternehmen (kotierte und nichtkotierte, inkl. Tochtergesellschaften) ausgeschlossen sind. Diese sind in Branchen wie z. B. Tabak, Rüstung, Kohle, Palmöl sowie Öl oder Gas tätig.

Weitere Informationen hierzu finden sie unter: ESG: Definition und Ansätze.

Mit Ihrem persönlichen Prämiensplit bestimmen Sie, welcher Anteil Ihrer Prämie als Ertragsguthaben in Aktien und welcher Anteil als Sicherheitsguthaben verzinst und zu 100 % gesetzlich gesichert werden soll.

Sie können Ihren Prämiensplit individuell anpassen und jederzeit darüber entscheiden, wie sicher Ihr Guthaben angelegt werden soll bzw. wie stark Sie von Renditechancen profitieren möchten.

Möchten Sie das Risiko Ihrer Anlage mitsteuern? Wählen Sie unsere Sicherheitsoptionen. Aktivieren und deaktivieren Sie diese kostenfrei, wann immer Sie möchten.

Wussten Sie, dass der Vorsorgeplan SmartFlex optional einen umfassenden Todesfallschutz einschliesst?

Folgende Optionen sind wählbar:

Die Höhe des garantierten Todesfallkapitals kann angepasst werden. Dies kann eine erneute Prüfung der beruflichen, persönlichen und gesundheitlichen Situation erfordern.

Vorsorgelösungen von Banken und Versicherungen bieten unterschiedliche Vor- und Nachteile. Im detaillierten Vergleich der beiden Varianten wird aber deutlich, dass eine Vorsorgelösung auf Basis der Säule 3a bei einer Versicherung deutlich mehr Möglichkeiten und Spielraum bietet als das Vorsorgekonto einer Bank.

Sie profitieren von der Erfahrung der AXA, die zu den weltweit grössten Vermögensverwalterinnen gehört und gerade bei der Verwaltung von Vorsorgegeldern für ihre Expertise bekannt ist. Die Einlagen in Ihrem Sicherheitsguthaben sind im gebundenen Vermögen der AXA vollumfänglich gesetzlich abgesichert. Das Kapital in Ihrem Ertragsguthaben ist im Umfang des jeweiligen Kurswertes ebenfalls gesetzlich gesichert.

Der Vorsorgeplan SmartFlex lässt sich an Ihre persönlichen finanziellen Verhältnisse und Bedürfnisse flexibel anpassen. Sparen Sie so für das Leben im Alter, wie es heute für Sie passt! Sie profitieren von verschiedenen Sicherheitsoptionen und können darüber hinaus bequem Kapital aus dem Sicherheitsguthaben in das renditeorientiert angelegte Ertragsguthaben umschichten. Sie haben ausserdem die Möglichkeit, von der festgelegten Vorsorgeprämie abzuweichen oder einzelne Zahlungen auch ganz auszusetzen.

Haben Sie Fragen zur 3. Säule oder wünschen Sie eine unverbindliche Vorsorgeberatung? Unsere Expertinnen und Experten sind für Sie da.

Familien haben einiges an Kosten zu tragen. Mit der 3. Säule können Sie einfach sparen und gleichzeitig Ihre Liebsten absichern.

Bei der Wahl eines geeigneten Anbieters für eine Vorsorgelösung auf Basis der Säule 3a stehen Interessenten schnell vor der Frage: Bank oder Versicherung?

Auf den ersten Blick ist der Pensionskassenausweis ein Dschungel aus Fachbegriffen und Zahlen. Sich darin zurechtzufinden, ist aber gar nicht so schwer.