L’essenziale in breve

- Ripartizione flessibile degli investimenti: siete voi a decidere quanto volete collocare in investimenti azionari orientati al rendimento (avere orientato al rendimento) e quanto in investimenti fruttiferi di interessi orientati alla sicurezza (avere di sicurezza).

- Vantaggi finanziari: risparmiate sulle imposte, poiché su dividendi e interessi non si applica alcuna imposta sul reddito, a condizione che siano soddisfatti determinati criteri. Potete inoltre usufruire di privilegi in caso di successione e fallimento.

- Allettante tasso d'interesse preferenziale: attualmente beneficiate di un allettante tasso d’interesse preferenziale pari al 2,2 per cento sulla quota dell’investimento orientata alla sicurezza.

Piano di capitale SmartFlex: la costituzione del vostro patrimonio non è mai stata così semplice

Con il piano di capitale SmartFlex optate per un investimento intelligente e costituite il vostro patrimonio in modo mirato. Potete strutturare individualmente il vostro piano di capitale, adeguarlo con la massima flessibilità e beneficiare di opzioni di sicurezza gratuite.

I vostri vantaggi in sintesi

- Vantaggi fiscali: su dividendi e interessi non si applica alcuna imposta sul reddito, se sono soddisfatti i criteri 3b; questo genera vantaggi fiscali.

- Privilegio in caso di successione: in caso di decesso le prestazioni non confluiscono nella massa ereditaria e i beneficiari le ricevono, anche se rinunciano all’eredità.

- Privilegio in caso di fallimento: il denaro è protetto dalle pretese dei creditori, se i beneficiari sono il coniuge, il partner registrato o i discendenti.

Opzioni di sicurezza gratuite

Con le nostre opzioni di sicurezza gratuite potete gestire il rischio del vostro investimento di capitale. Attivatele e disattivatele gratuitamente ogniqualvolta lo desiderate.

- Gestione degli investimenti: con investimenti scaglionati si riduce il rischio di scegliere un momento sfavorevole per l'allocazione.

- Copertura degli utili: gli utili di capitale vengono coperti regolarmente e non possono quindi più andare persi.

- Gestione delle scadenze: con la riallocazione graduale dell’avere orientato al rendimento nell’avere di sicurezza si riduce il rischio d’investimento verso la fine del contratto.

Per chi conviene un investimento di capitale?

Un investimento di capitale mira a conseguire un rendimento a lungo termine e a far fruttare il denaro investito. Questo metodo di costituzione di un patrimonio si addice soprattutto alle persone che desiderano cominciare per tempo a pianificare la vecchiaia e la successione.

Il piano di capitale SmartFlex del pilastro 3b offre una soluzione ideale in tal senso. Conviene effettuare questo investimento di capitale per tempo prima del pensionamento, perché i vantaggi fiscali presuppongono una durata minima di 10 anni. Al termine della durata o in caso di decesso viene versato l’avere risparmiato.

Grazie a costi dei fondi contenuti e ad allettanti vantaggi fiscali, il piano di capitale offre, con la durata d’investimento da medio a lungo termine, l’opportunità di rendimenti più elevati rispetto ai conti bancari tradizionali.

Ecco come funziona il piano di capitale SmartFlex

Spiegato con parole semplici in pochi minuti.

Ripartizione flessibile degli investimenti

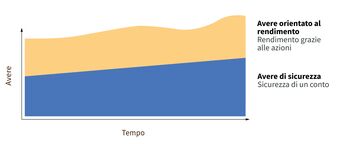

Siete voi a decidere quanto del vostro capitale debba essere allocato in fondi azionari quale avere orientato al rendimento e quanto debba essere collocato in investimenti fruttiferi nell’avere di sicurezza. Riallocazioni tra avere orientato al rendimento e avere di sicurezza sono possibili in qualsiasi momento.

Scelta del tema d’investimento

Con il piano di capitale SmartFlex potete scegliere investimenti in linea con le vostre convinzioni personali. Scegliete tra i temi «Sostenibilità», «Svizzera», «Trend futuri» e «Global». Indipendentemente dal tema d'investimento scelto, AXA esclude le aziende che operano in settori come il tabacco, le armi messe al bando, il carbone, il petrolio, il gas e altri.

Domande frequenti sul piano di capitale SmartFlex

-

Quali sono i vantaggi del piano di capitale SmartFlex rispetto ad altre soluzioni d’investimento?

Come assicurazione di capitale, il piano di capitale SmartFlex offre rispetto a un investimento bancario i seguenti vantaggi:

- Vantaggi fiscali: su dividendi e interessi non si applica alcuna imposta sul reddito, il che genera vantaggi fiscali.

- Protezione patrimoniale in caso di esecuzione o fallimento: l’investimento di capitale è protetto dall’esecuzione forzata a vantaggio della famiglia.

- Pianificazione della successione: agevola il trasferimento di valori patrimoniali versando il capitale in caso di decesso direttamente ai beneficiari.

SmartFlex si distingue da altre assicurazioni di capitale per le seguenti prestazioni accessorie:

- Gestione degli investimenti: con l’investimento scaglionato si riduce il rischio di scegliere un momento sfavorevole per l'allocazione.

- Copertura degli utili: gli utili di capitale vengono coperti regolarmente e non possono più andare persi.

- Gestione delle scadenze: il rischio d’investimento si riduce verso la fine del contratto con la riallocazione graduale dell’avere orientato al rendimento nell’avere di sicurezza.

-

Quali requisiti devono essere soddisfatti affinché possa usufruire di questo servizio?

Su interessi e dividendi ricevuti non viene applicata alcuna imposta sul reddito, e il pagamento è esentasse se sono soddisfatti i seguenti criteri:

- Stipulazione del contratto prima dei 66 anni

- Durata contrattuale di almeno 10 anni

- Pagamento al più presto dall’età di 60 anni

- Stipulante e persona assicurata devono essere la stessa persona

-

Qual è l’investimento minimo di capitale?

Con il piano di capitale SmartFlex usufruite dei vantaggi di un’assicurazione di capitale a partire da un versamento unico minimo di CHF 15 000 (pilastro 3a) e CHF 25 000 (pilastro 3b).

Potrebbe interessarvi anche...

Ulteriori informazioni per la pianificazione del vostro futuro a livello finanziario.

Tempo parziale: attenzione alle lacune previdenziali!

In Svizzera il numero di coloro che lavorano a tempo parziale è in continuo aumento e chi non prende in mano la situazione rischia gravi lacune previdenziali.

Rendita o capitale: cos’è meglio?

Con l’avvicinarsi del pensionamento ci si chiede quale modalità convenga scegliere per ritirare il proprio avere di vecchiaia dalla cassa pensione.

Previdenza presso la banca o l'assicurazione

Nella scelta di un offerente adeguato per una soluzione previdenziale sulla base del pilastro 3a, le persone interessate sono subito confrontate con la domanda: banca o assicurazione?